この記事のポイント!

- 住宅ローンとリフォームローンの違いとは?

- 金利には大きく分けて2種類ある

- 月々のローンの返済額の計算方法とは?

- 住宅ローンの手続きの流れも把握しておこう

皆さん、こんにちは!

リノベーションの資金計画や見積提出時などの際に切ってもきれない話題が、そう「ローン」です。

皆さんもお客様から「キッチンをAからBに変更したら月々の返済金額はいくら変わるの?」というような質問を受けたことはありませんか?

ローンについては営業担当に頼りがちな人もいるかもしれません。

しかし、設計者もローンのことを知っていると先ほどのような質問にも臆せず答えることができ、打ち合わせもスムーズに進みます。

ということで、今回はリノベーションのローンについて説明します!

目次

リノベーションのローンについて知ろう

ではまず、リノベーションのローンはどのような種類があるのか説明していきます。

リノベーション費用を借入する時には大きく分けて「住宅ローン」と「リフォームローン」の2種類があります。

<住宅ローン>

住宅購入を目的として利用する事ができるローンです。

住宅購入と同時にリノベーションをする際はリノベーション費用も住宅ローンに組み込む事が可能です。

住宅や土地を担保にし、低金利で返済期間も最長35年と長期間となります。

他のローンに比べ、審査が厳しくなります。

<リフォームローン>

リフォームを目的として利用する事ができるローンです。リフォームローンで住宅購入はできません。

住宅購入後にリフォームする場合はリフォームローンでの借入となります。

無担保の所が多く、住宅ローンに比べ審査も厳しくありません。

住宅ローンと比べると金利は高く、返済期間も最長10~15年までだったりと短くなります。

打ち合わせの際にローンの話題が出たら、どちらのローンを検討しているか確認しましょう。

住宅購入と同時にリノベーションを検討している場合は、まずは住宅ローンでリノベーション費用も借入する事を提案しましょう。

金利とは?返済方法とは?

次に「金利」と「返済方法」について説明します。

皆さんも一度は「低金利」や「金利○%」という言葉を聞いた事があると思います。

まず、金利について説明していきます。

金利とは・・・

金利とは、借りたお金(元金)の使用料として上乗せして支払うお金の割合を指します。

上乗せしたお金のことを、「利子」または「利息」といいます。「利子」と「利息」は基本的には同様の意味で使われます。金融機関は、貸したお金に利息を付けて返してもらうことで利益を得ます。

金利と利息の関係は以下の計算式で表すことができます。

利息=元金×金利

たとえば、100万円を金利1%で借りたときの利息は1万円です。もし、1年後に1%の利息を付けて返した場合は「年利1%」となります。同じ100万円を年利0.5%で借りれば1年間の利息は5,000円ですので、金利が低ければ低いほど利息は少なくなります。

引用:ARUHI住宅ローン

また、金利には大きく分けて「変動金利」と「固定金利」の2種類があります。

<変動金利>

変動金利とは返済期間中に金利が変動する金利のことです。

半年に一回金利の見直しが行われ、見直し後の金利が適用となります。

ただ、見直し後すぐに金利が変更となるわけではなく、5年間は月々の返済額は変わりません。

固定金利に比べ金利が低いのがメリットですが、返済プランが立てにくい事がデメリットとなります。

近年は金利が低いため、変動金利を適用する方が多いです。

<固定金利>

固定金利にも「全期間固定金利」と「当初固定金利」の2種類があり、「全期間固定金利」は返済開始から返済終了まで当初の金利のまま変わりません。

金利は他に比べ高くなりますが、返済プランが立てやすく借入の時に総返済額が確定します。

一方、「当初固定金利」は3年固定や5年固定など一定期間の金利が固定されます。固定期間終了後は基本的には変動金利に移行します。

長期間固定した方が金利は高くなります。

何となく金利の事が分かってきましたか?

次に「返済方法」について説明していきます。

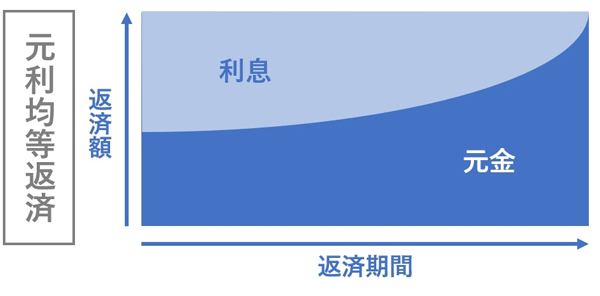

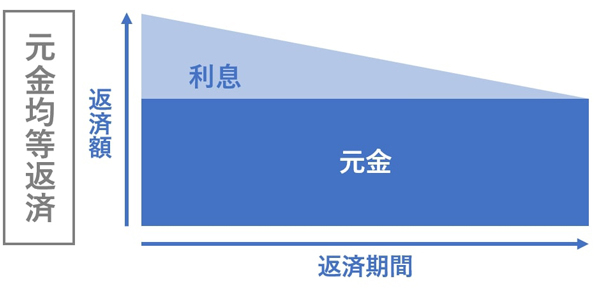

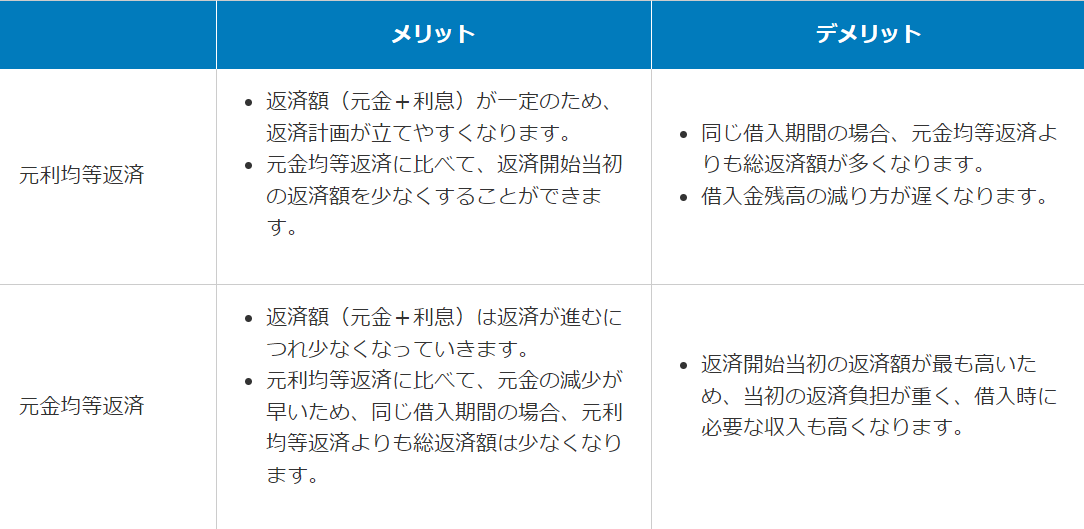

返済方法には「元利均等返済」と「元金均等返済」の2種類があります。

<元利均等返済>

元利均等返済とは毎月の返済額(元金+利息)が一定となる返済方法です。

<元金均等返済>

元金均等返済とは元金が均等となり、残高に対しての利息を計算して毎月の返済額を算出する返済方法です。

引用元:野村不動産ソリューションズHP

引用元:フラット35HP

金利と返済方法について紹介しましたが、いかがでしたか?

最適なローンの組み方はお客様のライフプランや属性などによって異なってきます。お客様にとっての最適なローンの組み方については専門家のアドバイスを求めましょう。

月々のローン返済額の計算をしてみよう

今まではローンについての概要を簡単に説明してきましたが、ここからは実際にローンの返済額の計算方法について説明していきます。

まず、月々のローンの返済額についてです。

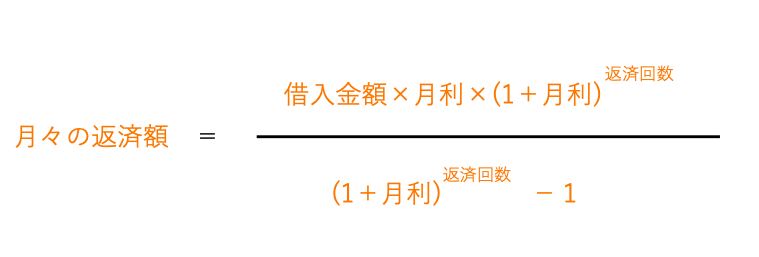

<月々のローンの返済額の計算式>

※元利均等返済での計算式となります。

では順番に説明していきます。

①月利を計算する

まず、月利の計算を行います。

金利とは年間での割合となるので、月利を求めるには金利を12ヶ月で割ります。

年利のパーセンテージを小数に直します。

年利÷12(ヶ月)

②返済回数を計算する

次に返済回数の計算を行います。ローンの返済年数は分かっているので、返済年数に12ヶ月を掛けます。

返済年数×12(ヶ月)

③計算式に当てはめる

上記の計算で求めた数値を計算式に当てはめます。

また、ローンの総返済額を求める場合は

月々のローンの支払額×返済回数

となります。

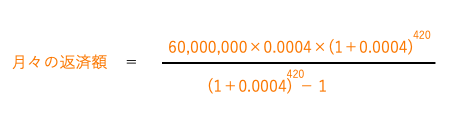

では例をもとに計算してみましょう。

例)

| 借入金額 | 6,000万 |

|---|---|

| 年利 | 0.48% |

| 返済年数 | 35年 |

①月利を計算する

0.48%=0.0048

0.0048÷12(ヶ月)=0.0004・・・月利

②返済回数を計算する

35(年)×12(ヶ月)=420(回)・・・返済回数

③計算式に当てはめる

月々のローンの支払額は155,222円

ローンの総返済額は65,193,240円

となります。

ローンの計算はいかがでしたか。

ゼロが沢山あったり累乗が出てきたりと気が遠くなってしまいますよね。

ちょっと面倒臭いローンの計算、何とアプリでパッと計算することができるのです!

オススメのアプリはこちら:住宅ローンシュミレーター ローンメモ

こちらのアプリはボーナス返済を考慮したり、返済方式も選ぶことができ、パッと計算することが可能です。

更に設定を5つまで保存することができ、それぞれ返済プランの比較もできるので資金の打ち合わせの時にとても便利です。

借入可能額の計算をしてみよう

それでは次に借入可能額の計算方法について説明していきます。

まず借入可能額とは金融機関がお客様の属性や担保となる住宅を評価し、その人に融資できる金額の上限になります。

もちろん借入可能額の限度額まで借りることは可能ですが、無理なく返済できる金額は一般的に手取り年収の20%と言われています。

<借入可能額の計算式>

①毎月の返済額を決定する

先ほどの記載の通り、手取り年収の20%を目安に毎月の返済額を決定していきます。

年収(手取り)÷12ヶ月=1ヶ月あたりの手取り年収

1ヶ月あたりの手取り年収×20(%)=毎月の返済額

②月利を計算する

月利を求めるには金利を12ヶ月で割ります。

年利のパーセンテージを小数に直します。

年利÷12(ヶ月)

③返済回数を計算する

希望の返済年数に12ヶ月を掛けます。

返済年数×12(ヶ月)

④計算式に当てはめる

では実際に例をもとに計算してみましょう。

例)

| 手取り年収 | 600万 |

|---|---|

| 年利 | 0.48% |

| 返済年数 | 35年 |

①毎月の返済額を決定する

6,000,000×0.2=1,200,000

1,200,000÷12(ヶ月)=100,000(円)・・・毎月の返済額

②月利を計算する

0.48%=0.0048

0.0048÷12(ヶ月)=0.0004・・・月利

③返済回数を計算する

35(年)×12(ヶ月)=420(回)・・・返済回数

④計算式に当てはめる

借入可能額は38,654,000円

となります。

こちらも計算がなかなか大変ですよね。銀行のHPにローンのシミュレーションサイトがあるので、活用してみてはいかがでしょう。

こちらはフラット35のローンシミュレーションサイトです。

フラット35 ローンシミュレーション

月々の返済額からの借入可能金額と年収からの借入可能金額を算出することができます。

ローンを組むときの注意点3選

最後にローンを組む時の注意点を紹介していきます。

①ローン返済額以外の諸費用も予算に入れよう

ローンを組む時はローンの返済額以外の諸費用も含め、資金計画を立てましょう。

諸費用とは具体的には事務手数料や印紙などがあります。

また、住宅購入時には初期費用として固定資産税、団体信用生命保険や不動産所得税などがかかります。

これらの諸費用も考慮してリノベーションの予算を立てましょう。

②ライフプランをしっかりと考え、返済計画を立てましょう

借入当初は返済可能な返済額だったとしても、出産、子育て、退職などライフステージの変化により、ローンの返済が家計を圧迫してしまう場合があります。

また、変動金利にてローンを借入している場合は、金利が上がり当初の返済額より増える場合もあります。

そのような場合でも対応できるよう、ゆとりのある返済計画を立てましょう。

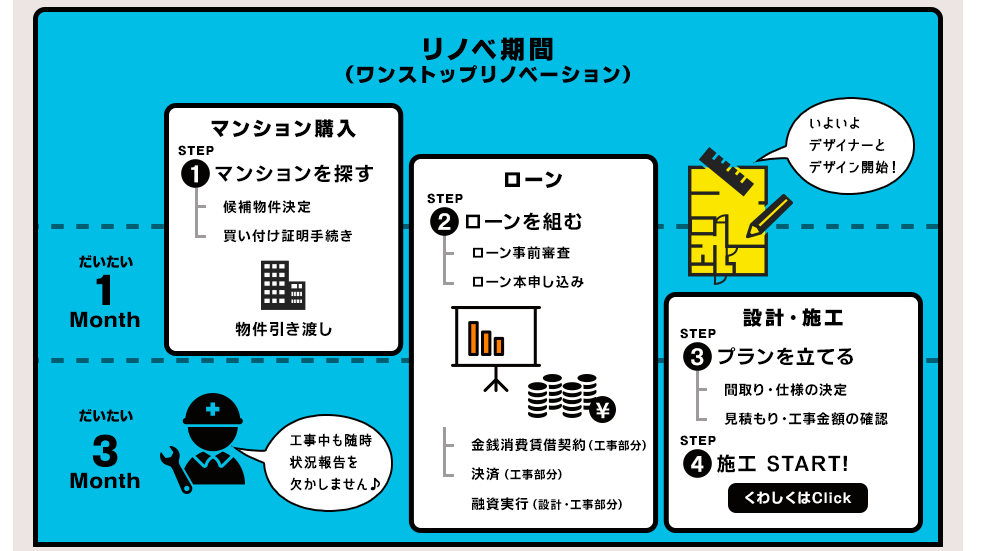

③ローンの手続きの流れを把握しておきましょう

特に住宅ローンにて借入をする場合は、物件申し込みからローンの本審査までのスパンが短く、リノベーションの打ち合わせもスピーディーに行わなければいけません。

住宅購入と同時にリノベーションを予定しているお客様であれば、まずはお客様とスケジュールを確認し、迅速な対応を心がけましょう。

引用元:リノベるHP

最後に

さて、今回は住宅ローンについて簡単に説明しましたがいかがでしたか?

ローンに対しての苦手意識が少しでも薄まってくれると嬉しいです。

設計の打ち合わせ時にローンの事について聞かれる事もありますが、この機会にローンの計算方法などを理解し、少しずつ答えられるようになりましょう。

それでは、また次の記事でお会いしましょう!

▼おすすめ記事